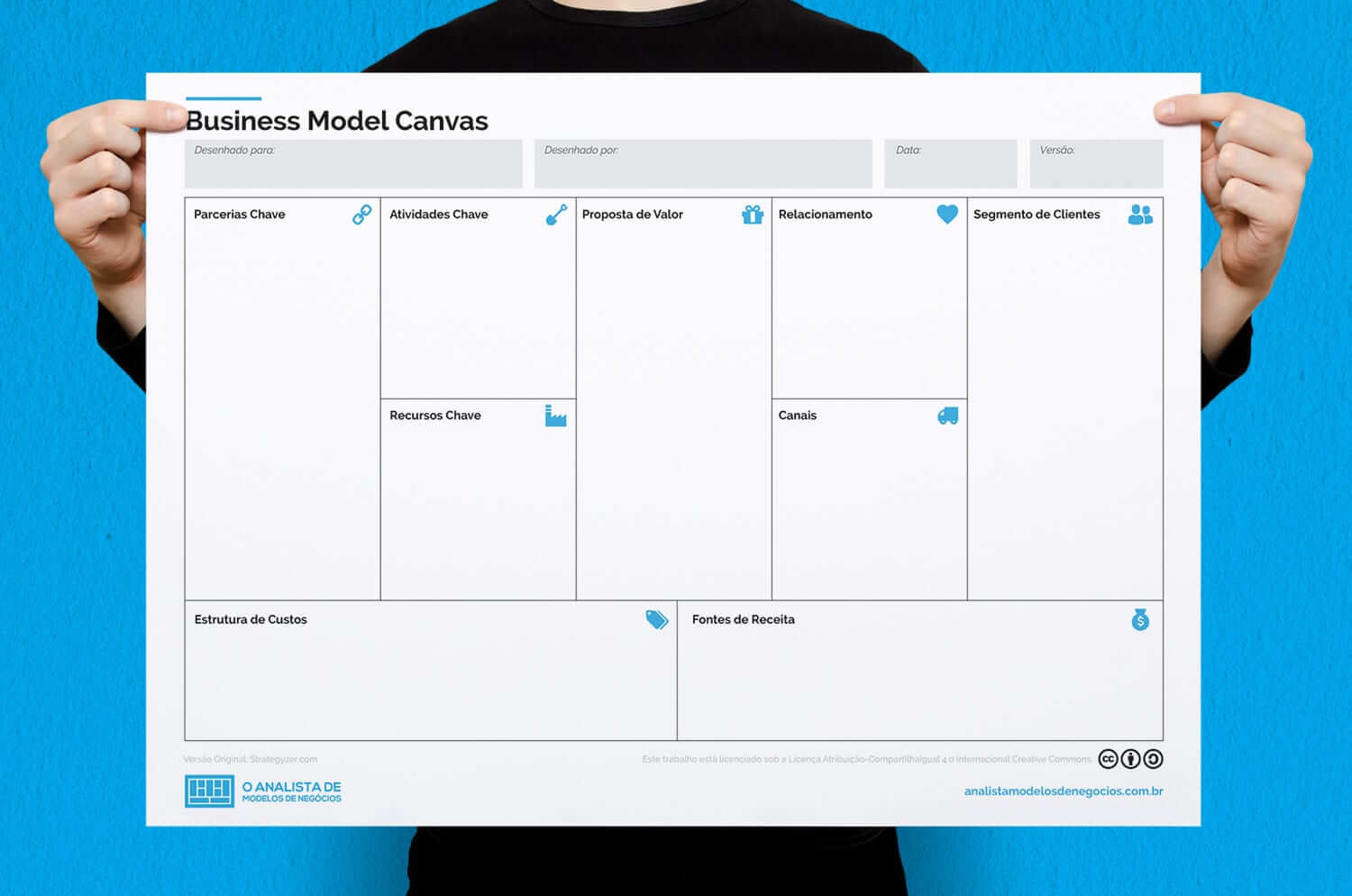

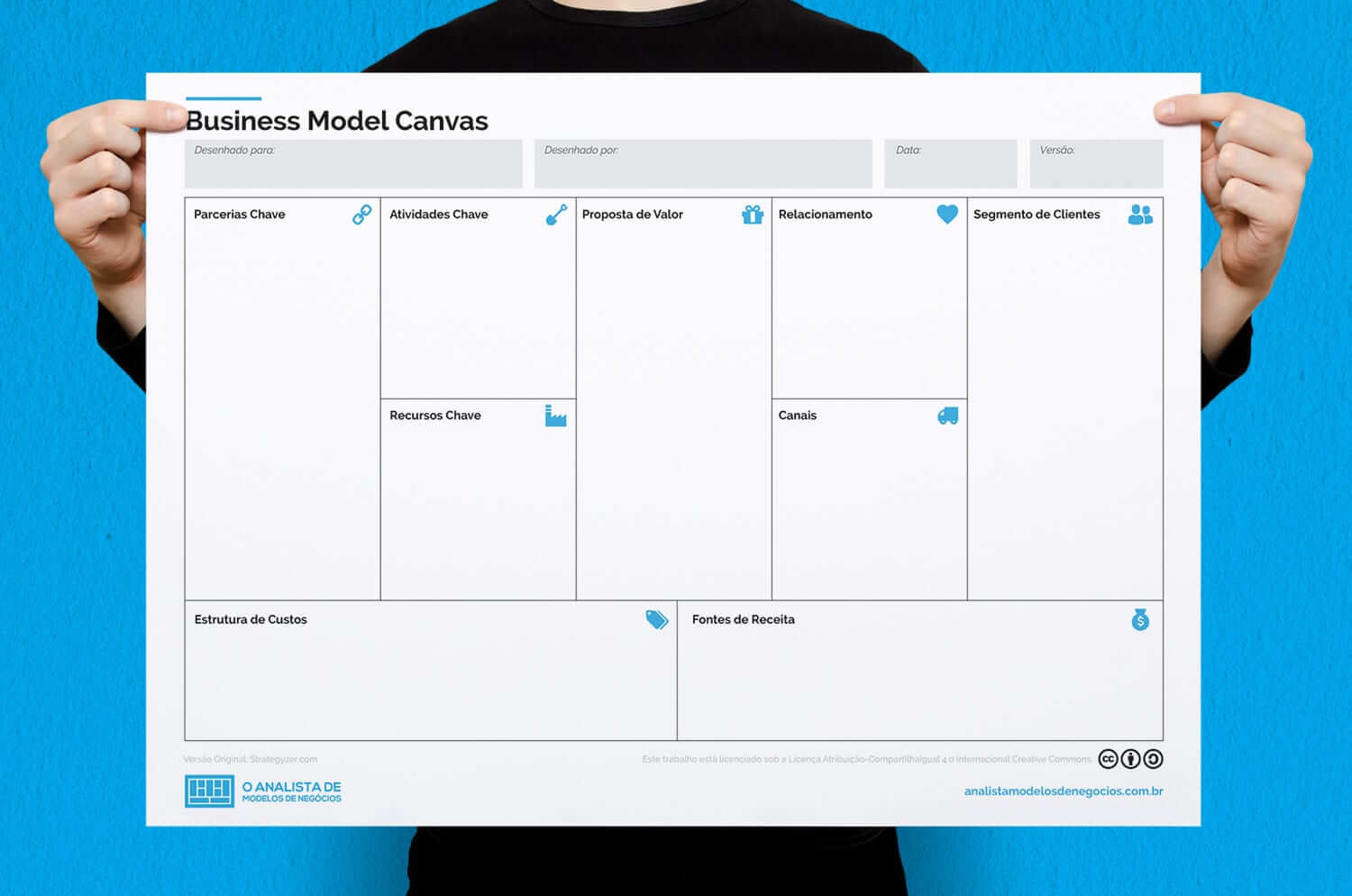

Baixe gratuitamente o Business Model Canvas em PDF:

O Modelo de Negócio de Empresas de cartão de crédito funciona ao exercer a função de intermediador financeiro entre duas partes, sendo geralmente uma delas uma empresa (business) e outra o consumidor (costumer). A intermediação abre um vasto leque de possibilidades, uma vez que por ser o “conector” entre as duas partes, o fluxo de dinheiro e de informação permitem a oferta de diferentes serviços gerando fontes de receita diversificadas.

Índice

O Modelo de Negócio das Empresas de Cartão de Crédito desenhado no Business Model Canvas fica assim:

As empresas de cartão de crédito ganham a maior parte de seu dinheiro por meio de três fontes de receita principais: juros de contas em atraso, anuidade (taxas anuais cobradas dos portadores de cartões) e taxas de transação pagas pelas empresas que aceitam cartões de crédito como forma de pagamento.

Mas, apesar da proliferação de startups de fintechs e de carteiras mobile (ex: Apple Pay), muitas pessoas ainda se perguntam: as empresas de cartão ganham dinheiro se eu pagar integralmente? Por que alguns cartões de crédito têm uma taxa anual e alguns são gratuitos? Vamos entender isso melhor.

A American Express é adquirente, emissora e possui sua própria rede. Os bancos podem usar a rede uns dos outros se um acordo for alcançado.

Quando você usa um cartão de crédito, o dinheiro move-se eletronicamente por muitas mãos, do emissor, pela rede até o banco do comerciante. A rede também garante que a transação seja atribuída ao titular do cartão correto – você – para que seu emissor possa cobrar de você.

1. Taxas de Intercâmbio:

Como explicado acima, toda vez que você usa um cartão de crédito, o comerciante paga uma taxa de processamento igual a uma porcentagem da transação. A parte dessa taxa enviada ao emissor através da rede de pagamento é chamada de “intercâmbio” e normalmente é de cerca de 1% a 3% da transação. Essas taxas são definidas por redes de pagamento e variam de acordo com o volume e o valor das transações.

2. Taxas de atraso de pagamento e taxas de juros recorrentes

Uma quantidade significativa de usuários de cartão não paga suas contas na íntegra a cada mês. O saldo de cartão de crédito não pago do cliente começa a incorrer em juros com taxas que variam aproximadamente de 7% a 14% ao mês no Brasil. Entre a base de clientes de uma empresa de cartões, a maioria é de pessoas que pagam menos do que o valor total todo mês, e esse tipo de usuário é o mais lucrativo para o banco.

3. Encargos Anuais / Renovação:

Cartões Específicos têm taxas de assinatura e taxas anuais de renovação. Por exemplo, o Cartão de Crédito American Express Platinum Travel tem anuidade de R$ 1.360.

4. Encargos de Transação Estrangeira

Quando você compra algo fora de seu país de origem na moeda do país, é cobrada do seu cartão de crédito a taxa de transação a uma determinada taxa de conversão da moeda, e uma cobrança de conversão em moeda estrangeira é cobrada em sua conta. No Brasil os bancos costumam não cobrar isso já que temos 6,38% de IOF.

5. Taxas de adiantamento em dinheiro

Os emissores cobram essas taxas quando os clientes usam seu cartão de crédito para sacar dinheiro em um caixa eletrônico. As taxas geralmente variam de 2% a 3% do montante de dinheiro retirado ou um valor fixo por retirada.

6. Taxas de Transferência de Saldo

Quando você transfere a dívida de um cartão de crédito para outro para obter uma taxa de juros mais baixa, geralmente é cobrada uma taxa de 3% a 5% do valor transferido. Alguns cartões não cobram essas taxas nem os dispensam por um determinado período de tempo.

7. Receita de resgate de pontos de recompensa

Os bancos cobram uma pequena taxa se você pagar por qualquer produto ou serviço com seus pontos de recompensa. Em muitos casos, os varejistas têm ligações com os bancos, onde você, como portador de cartão, ganha pontos de bônus ao gastar nesses varejistas. Esses varejistas / parceiros podem ter um relacionamento monetário com o Emissor, por meio do qual eles pegam o valor dos pontos de recompensa.

8. Comissão de Venda de Produtos de Terceiros

O agente de vendas que está tentando vender o cartão de crédito provavelmente também está fazendo a venda cruzada de outros produtos, como capitalização ou outros serviços bancários. Para qualquer investimento ou produto de responsabilidade, a linha de negócios do cartão de crédito recebe uma comissão.

9. Co-Brand e outras receitas de marketing

Em alguns casos, os extratos de cartões podem se tornar destinos de publicidade por comerciantes através de ofertas financiadas por comerciantes ou anúncios simples. É muito comum também a venda de mailing segmentado de clientes de cartão de crédito para empresas terceiras.

10. Outros

Algumas outras fontes de receita são:

1. Taxas do Adquirente

Mencionamos anteriormente que o adquirente recebe uma pequena comissão da taxa de intercâmbio por sua função no processo de liquidação de pagamento.

2. Terminais PoS

Os bancos vendem esses terminais PoS (Point of Sale) aos comerciantes a um custo. A tal da maquininha pode sair de graça ou pode ter uma mensalidade cobrada para seu uso.

3. Interesse do Ciclo de Liquidação Mercantil

Todas as transações no PoS do comerciante são liquidadas pelo Adquirente em intervalos regulares. O tempo pelo qual o dinheiro reside no Banco Adquirente é, na verdade, investido em fundos de investimento de curto prazo ou em títulos para obter juros. Desnecessário dizer que, em muitos casos, para uma transação específica, o Emissor e o Adquirente podem ser o mesmo Banco.

1. Receitas de Serviço

Estes são ganhos por fornecer aos clientes de instituições financeiras os serviços de suporte para a entrega de produtos e soluções de pagamento da marca Visa. Estes são gerados a partir do volume de pagamentos em cartões com a marca Visa e produtos de pagamento para bens e serviços adquiridos.

2. Receitas de processamento de dados

Elas consistem em receitas auferidas para autorização, compensação, liquidação, acesso à rede e outros serviços de manutenção e suporte que facilitam o processamento de transações e informações. Estes são gerados a partir do número de transações processadas.

3. Receitas de transações internacionais

Estes consistem em receitas auferidas para atividades de processamento transacional e de conversão de moeda. Estes são gerados principalmente a partir de pagamentos transnacionais e volume de caixa.

4. Incentivos ao cliente

Eles consistem em contratos de longo prazo com clientes de instituições financeiras para vários programas projetados para aumentar o volume de pagamentos, aumentar a aceitação de cartões com a marca Visa e obter transações de roteamento comercial. Esses incentivos são contabilizados como reduções nas receitas operacionais.

Em resumo, para cada transação, todas as 3 partes (Emissor, Adquirente, Rede) ganham dinheiro. Em alguns casos, o Emissor e o Adquirente são os mesmos. E no caso da American Express, todos os 3 são iguais.

Leia também sobre Modelo de Microcrédito e Modelo de Negócio de Cartão Pré-Pago e conheça outros modelos de negócios.

Baixe gratuitamente o Business Model Canvas em PDF:

eBooks

eBook Guia Definitivo do Business Model Canvas

R$99R$27Planilha

Planilha de Business Model Canvas em Excel 2.0

R$249R$97Cursos

Curso Desenvolvendo Modelos de Negócios com o Business Model Canvas

R$297R$147Apresentação

Modelo de Apresentação de Business Model Canvas em PowerPoint

R$119R$676 thoughts on “Modelo de Negócio de Empresas de Cartão de Crédito”

Daniel você deixou de citar os róialtis recebidos pelas empresa de rede de pagamentos como VISA, MasterCard etc, pelo uso da marca nos plásticos ou em outros aplicações.

Oi Carlos! Tudo bem? Obrigado pela sua sugestão. Realmente, não sabia desse pagamento de royalties. Para mim, é de interesse das próprias bandeiras que suas marcas apareçam em cartões.

Bom dia! Daniel, uma duvida.a: Se eu representar uma industria que forneço meus produtos para digamos 1000 pontos de vendas ao varejo espalhados pelo Brasil, há alguma forma de eu fazer um acordo com as redes de pagamentos de cartões para negociar uma taxa convidativa para meus clientes? Ajudá-los neste quesito onde todos ganhariam?

Oi Jair, tudo bem? Sinceramente não sei lhe dizer. Acho que as negociações por volume são por CNPJ. Mas não custa tentar!

artigo muito bom!

parabens

Olá Daniel.

Pretendo abrir uma adquirente, sabe me dizer o caminho mais rápido e eficiente? Tem experiência na área?